Ho già scritto una luuunga analisi quantitativa per confrontare un classico Piano di Accumulo con un Fondo Pensione, ma ho realizzato che possa tornare utile una guida dedicata ai Fondi Pensione a causa della loro complessità.

I fondi pensione, anche chiamati “previdenza complementare”, esistono appunto per un solo motivo: ̶r̶i̶m̶p̶i̶a̶z̶z̶a̶r̶e̶ complementare la pensione pubblica che verrà un giorno elargita dall’INPS.

Grazie ai simpatici italiani che ci hanno preceduto, il sistema pensionistico italiano è diventato uno schema piramidale dove i lavoratori attuali (quantomeno quelli che dichiarano qualcosa al fisco…) vedono detrarsi una percentuale significativa delle proprie entrate per pagare le pensioni altrui. Le nuove e meno-nuove generazioni rischiano di versare centinaia di migliaia di euro di contributi per poi ritrovarsi a chissà quanti anni con una misera pensione (o peggio: con una bella pacca sulla spalla).

E quindi che si fa? Le due soluzioni più comuni sono:

- Emigrare: magari non semplice, ma sicuramente efficace! 😉 Seriamente, altri paesi preferiscono un sistema pensionistico funzionante dove i tuoi contributi finiscono a pagare la tua pensione. Wow!

- Risparmiare: ci creiamo un tesoretto che andrà a ̶r̶i̶m̶p̶i̶a̶z̶z̶a̶r̶e̶ complementare la pensione pubblica in qualche modo.

Lasciamo stare la prima opzione per oggi. Guarderemo i bandi di lavoro all’estero su LinkedIn un’altra volta.

Se il nostro obiettivo a lungo termine è di costruire un tesoretto (in inglese diremmo un nest egg), abbiamo a disposizioni almeno due mezzi per investire i nostri risparmi (oltre al farli marcire sul proprio conto corrente, o nel materasso), cioè Piani di Accumulo e Fondi Pensione.

I primi sono relativamente semplici e ne parleremo un’altra volta. Concentriamoci sui secondi.

◼ Cosa devi assolutamente sapere sui Fondi Pensione

E’ fondamentale sapere che ci sono due tipi di fondi pensione:

- Chiuso: sono i Fondi Pensione di categoria, cioè legati a uno specifico Contratto Collettivo Nazionale del Lavoro (CCNL). Notare la loro natura no-profit, per cui tendenzialmente hanno costi ridotti rispetto ai fondi aperti. Soltanto chi lavora sotto uno specifico CCNL può accedere al/ai relativo/i Fondi Pensione.

- Aperto: sono Fondi Pensione privati, cioè gestiti da compagnie quali Generali, Allianz, ecc.. Sono ovviamente for-profit, per cui a una maggiore flessibilità di scelta si associa tendenzialmente un costo maggiore. Chiunque può iscriversi a un fondo pensione aperto.

Inoltre, è sempre possibile contribuire a più di un Fondo contemporaneamente, come anche spostare la propria posizione da un Fondo a un altro. In questo caso, ci possono essere delle restrizioni in caso si faccia senza motivo particolare (es. almeno X anni di iscrizione), mentre è invece sempre permesso in caso di cambio lavoro.

Cambiando lavoro dovremo infatti decidere se spostare la nostra posizione in un nuovo Fondo Pensione (es. quello di categoria in caso di cambio CCNL) e cosa fare del nuovo TFR. Avremo 6 mesi per decidere le sue sorti, e in caso di nostro silenzio verrà devoluto al 100% al Fondo Pensione di categoria.

I Fondi Pensione sono sicuramente ben più complessi di un normale PAC e portano con sé un discreto numero di restrizioni… e vantaggi.

◼ Vantaggi e Svantaggi dei Fondi Pensione

La lista è lunga! Vedrai che contribuire o no a un Fondo Pensione non è una scelta scontata.

◼ Vantaggi

Partiamo con le buone notizie.

Lo Stato Italiano, conoscendo la precarietà del nostro sistema pensionistico, ha incentivato in tutti i modi l’adesione alla previdenza complementare.

Nel dettaglio, ecco perché dovresti aderire a un Fondo Pensione:

- Puoi contribuire il TFR: non è possibile investire il Trattamento di Fine Rapporto in un PAC. Le nostre uniche opzioni sono in azienda o in un Fondo Pensione.

Perché destinarlo a un Fondo Pensione? Per guadagnare di più! Il TFR rende l’1.5% più il 75% dell’inflazione annua se lasciato all’azienda. Un Fondo Pensione può potenzialmente rendere molto di più assumendosi ovviamente anche maggiori rischi. Il TFR è anche tassato meno se contribuito in un Fondo Pensione (vedi punto 4 qui sotto). Lo svantaggio è che il TFR sarà poi bloccato nel Fondo Pensione e non liquidato alla fine del rapporto lavorativo, quindi attenzione. - Puoi ottenere una contribuzione aggiuntiva dal datore di lavoro: spesso l’azienda, in base ai CCNL o all’integrazione al CCNL specifica per ogni azienda, propone di contribuire al Fondo Pensione del dipendente se certi requisiti minimi sono rispettati — es. la destinazione del TFR nella sua interezza, oppure una quota minima mensile di contributi direttamente da busta paga. Notare che si tratta di soldi “gratis”, cioè in aggiunta alla retribuzione annua lorda che normalmente percepiamo. I contributi del datore di lavoro sono anche fiscalmente deducibili, quindi non dovremo dichiararli o pagarci l’IRPEF fino a una certa soglia — vedi punto 3.

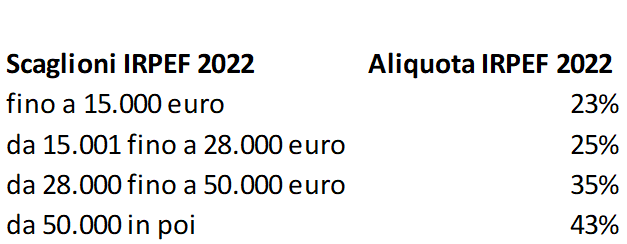

- I contributi sono fiscalmente deducibili: fino a una certa soglia annua (attualmente € 5.164,57), i tuoi contributi e quelli del tuo datore di lavoro (vedi punto 2 qui sopra) sono deducibili dal reddito imponibile a fini IRPEF. Maggiore il tuo reddito imponibile, maggiore quindi il vantaggio fiscale. Nota che il TFR non è deducibile.

- Le prestazioni e i rendimenti godono di una tassazione agevolata: i rendimenti e le plusvalenze normalmente tassati al 26% sono invece tassati al 20%. Invece, le prestazioni (cioè l’ammontare che ci verrà effettivamente liquidato una volta ottenuti i requisiti) vengono sì tassate al momento della liquidazione, ma soltanto al 15% se sono passati 15 anni o meno dalla sottoscrizione. Dopo 15 anni, ogni anno addizionale riduce la tassazione dello 0.3% fino a un massimo del 9% (quindi dopo 35 anni dalla sottoscrizione).

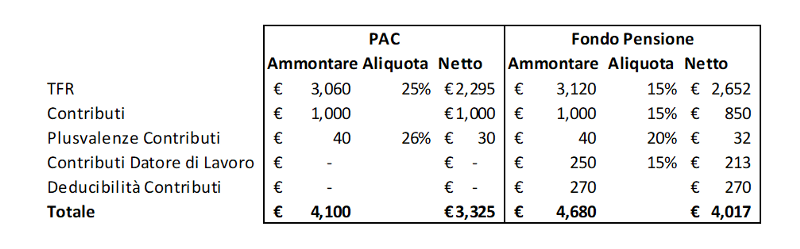

Facciamo un esempio pratico che possa aiutare a capire l’impatto di questi benefici.

Se non contribuiamo ad un Fondo Pensione, terremo il nostro TFR in azienda (€ 3.000) e investiremo in un Piano di Accumulo (€ 1.000).

Dopo 1 anno, il TFR sarà rivalutato dell’1.5% + il 75% dell’inflazione, quindi diciamo al 2%. Il Piano di Accumulo, in base al profilo di rischio da noi scelto, renderà diciamo il 4%.

Ci ritroveremo quindi con € 3.060 di TFR e € 1.040 di PAC lordi.

Se invece contribuissimo al nostro Fondo Pensione di categoria, ad esempio, il quadro sarebbe diverso. Supponiamo che il Fondo Pensione renda il 4% come per il PAC di cui sopra.

Dopo un anno ci ritroveremmo con € 3.120 di TFR, € 1.040 di nostri contributi al Fondo Pensione, € 270 dalla deducibilità dei contributi (supponendo un reddito imponibile di € 25.000) e € 250 di contributi del datore di lavoro (supponendo un contributo del datore di lavoro dell’1% annuale versato alla fine dell’anno).

Quindi € 4.100 lordi del PAC contro i € 4.680 lordi del Fondo Pensione.

Considerando il netto, grazie alla tassazione agevolata il quadro è ancora meglio! Semplificando un po’, vedremo il PAC a € 3.325 e il Fondo Pensione a € 4.017.

Insomma, è chiaro che abbiano economicamente senso, specialmente se si ha accesso a un Fondo Pensione azionario fin dai primi anni di contribuzione.

Tu mi dirai: dov’è la fregatura? Parliamone.

◼ Svantaggi

I Fondi Pensione nascono appunto con l’idea di non affidarti solamente allo Stato per la tua vecchiaia, e hanno quindi delle forti restrizioni di liquidazione. La buona notizia è che l’inganno è facile da trovare una volta capita la legge.

Partiamo con le restrizioni:

1. Non puoi liquidare quando ti pare e piace.

La liquidazione avviene all’età pensionabile del contribuente, OPPURE su nostra richiesta in caso siano rispettate delle specifiche condizioni:

a) Disoccupazione per 12–48 mesi: riscatto parziale (50%);

b) Disoccupazione oltre i 48 mesi: riscatto totale (100%);

c) Mobilità/Cassa Integrazione: riscatto parziale (50%);

d) Invalidità permanente: riscatto totale (100%);

e) Decesso 🙃 riscatto totale (100%).

f) Perdita dei requisiti di partecipazione: riscatto totale (100%) — ne parliamo meglio nella prossima sezione!

La liquidazione in tutti i casi sopra citati gode di una tassazione agevolata come da punto #4 della sezione precedente (15% a scalare fino al 9%), tranne per il punto f) che vede una tassazione del 23% sui contributi.

Non è finita qui però! Puoi anche richiedere un’anticipazione per affrontare delle spese straordinarie ben definite, cioè:

a) Spese sanitarie conseguenti a gravissime condizioni: anticipo fino al 75% della tua posizione;

b) Acquisto/ristrutturazione prima casa: anticipo fino al 75% della tua posizione, ma solo se si è iscritti al Fondo per almeno 8 anni.

c) Qualunque spesa, ma solo fino al 30% e solo dopo almeno 8 anni di iscrizione.

In totale, potremo anticipare massimo il 75% di quanto versato, indipendentemente da quante richieste di anticipo invieremo.

2. I Fondi Pensione rientrano nel risparmio gestito.

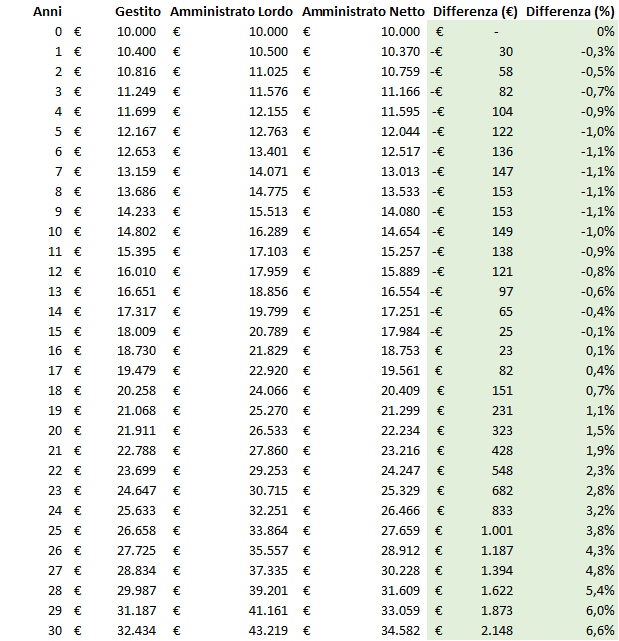

I loro rendimenti saranno quindi “azzoppati” nel tempo. In pratica, ogni anno il Fondo Pensione detrarrà il 20% di quanto reso nell’anno dalla tua posizione che tu abbia liquidato/anticipato o meno.

In un PAC vedresti invece tassarti i rendimenti soltanto al momento della vendita, e potranno quindi crescere a un ritmo ben maggiore nel tempo.

Ti faccio un esempio pratico: investi € 10.000 al 5% l’anno in un ETF tramite broker e la stessa cifra in un Fondo Pensione. Ogni anno (ignorando la deducibilità ovviamente — parliamo di rendimenti) il PAC (in regime amministrato) supererebbe il Fondo Pensione di circa il 7% dopo 30 anni. Come da tabella qui sotto, nel Fondo Pensione ti ritroveresti con € 2.148 in meno rispetto a un investimento con rischio e rendimenti identici ma in risparmio amministrato invece che gestito. Notare che nei primi 15 anni il Fondo Pensione è avvantaggiato (circa € 150 in più del PAC), ma nel lungo termine non c’è storia.

E’ quindi chiaro che l’attrattività dei Fondi Pensione non derivi tanto dalla tassazione agevolata sui rendimenti, ma bensì dalla deducibilità dei contributi (vedi punto #3 della sezione precedente).

3. Più burocrazia, meno trasparenza

E’ innegabile che aprire un conto di brokerage e investire sia una questione di giorni, e che l’apertura online sia ormai un processo semplice. Iscriversi a uno specifico Fondo Pensione può invece essere faticoso, specialmente per quelli meno conosciuti.

Una volta ho provato ad iscrivermi al fondo Allianz azionario aperto: ho dovuto contattare un’agenzia che, dopo essersi informata (non ne sapeva nulla!), mi ha richiamato per consegnarmi un lungo plico di carte e condizioni da firmare e da spedire via posta.

Un’altra incognita è poi la visibilità della propria posizione e dei rendimenti accumulati, perché potrebbe esserci una comoda interfaccia web, come anche una comunicazione annuale in pdf abbinata a un generico estratto conto mensile.

Insomma, non è certo facile capire se sia ottimale contribuire o no al Fondo Pensione. Fin qui, siamo (quasi) tutti d’accordo che in quasi tutti gli scenari è giusto e necessario contribuire quel tanto che basta per ottenere il contributo del datore di lavoro, se disponibile.

Oltre la contribuzione minima dipende tanto dalle caratteristiche del fondo e dai propri obiettivi.

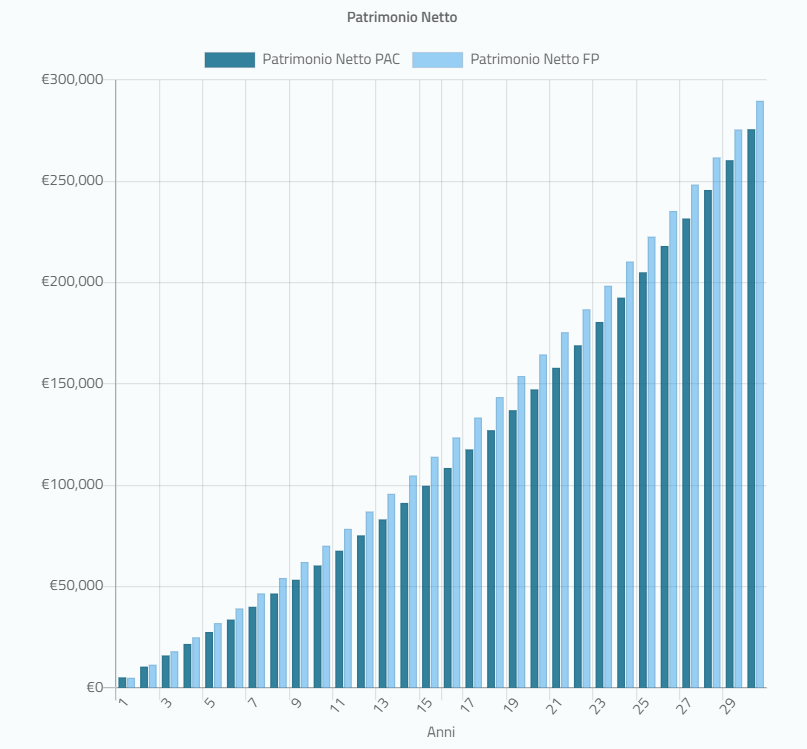

Ad esempio, in 30 anni un Fondo Pensione batte un PAC con simili rendimenti quasi del 10%, che però si dimezza in caso il datore di lavoro non contribuisca. Puoi farti i tuoi doverosi calcoli molto facilmente usando questo fantastico strumento gratuito (sviluppato da me medesimo 🤓).

Se hai voglia di leggere, puoi anche immergerti in questa lunga analisi di confronto tra PAC e FP che ho scritto durante la quarantena da COVID-19 (eh, cosa fai quando ti annoi…). I risultati si basano sui vecchi scaglioni IRPEF, ma il risultato cambierebbe poco in ogni caso.

Certo, le restrizioni della liquidazione di un Fondo Pensione sono scoraggianti… Ma lo sono davvero?

◼ Come riscattare facilmente un Fondo Pensione prima dell’età pensionabile

Abbiamo detto in precedenza che possiamo sì liquidare prima dell’età pensionabile, ma soltanto per motivi lavorativi (disoccupazione, cassa integrazione, invalidità, morte, perdita requisiti) o personali (spese sanitarie, acquisto/ristrutturazione prima casa, altro).

In teoria, specialmente per gli appassionati di Indipendenza Finanziaria (e/o di FIRE), tutte queste restrizioni rendono il Fondo Pensione molto limitato, perché permetterebbe un riscatto completo soltanto dopo 4 anni dalle dimissioni.

Torniamo però sul riscatto per perdita dei requisiti di partecipazione. Cosa vuol dire nello specifico?

Riscatto per perdita dei requisiti di partecipazione

Dicevamo che i Fondi Pensione possono essere chiusi o aperti. I Fondi chiusi presentano dei requisiti specifici per aderire, come il Contratto Collettivo (CCNL) ad esempio.

Facciamo quindi 2+2.

Qual è il modo più semplice di riscattare la propria posizione per intero? Cambiare lavoro passando da un CCNL a un altro. Se aderite a un Fondo dedicato ai dipendenti di una specifica azienda (potrebbe avvenire nel settore assicurativo o creditizio), basterà cambiare azienda.

Perdendo i requisiti di partecipazione si potrà richiedere il riscatto al 100% e potenzialmente reinvestirlo immediatamente (es. passando da un Fondo obbligazionario ad un prodotto azionario).

Notare che la tassazione dei contributi (cioè posizione al netto dei rendimenti) è al 23% invece che al 15/9%, per cui ci sarà di fatto un costo da assorbire di almeno l’8%.

Ovvio che se a 30 anni riscattiamo da un Fondo che ci rende il 2.5% e reinvestiamo in un PAC con una crescita storica del 7%, statisticamente è ragionevole assorbirci la maggiore tassazione in favore di una crescita ben maggiore nel corso del tempo.

Non è finita qui! C’è un altro modo.

RITA — Rendita Integrativa Temporanea Anticipata

Oppure “come riscattare mese per mese quando sei disoccupato e sufficientemente vicino all’età pensionabile”.

Sappiamo tutti che la nostra appetibilità lavorativa diminuisce nel tempo, e che a seconda delle mansioni possa diventare nulla superati i 50–55 anni.

Per evitare che il contribuente muoia di fame aspettando la pensione, si ha la possibilità di richiedere il RITA e riscattare quanto accumulato nel Fondo.

Ci sono due casistiche idonee al RITA. La prima:

- Raggiungimento dell’età anagrafica per la pensione di vecchiaia entro cinque anni dalla presentazione della richiesta di prestazione, e

- Cessazione dell’attività lavorativa, e

- Almeno 20 anni di contributi, e

- Almeno 5 anni di iscrizione a forme pensionistiche complementari (Fondi Pensione)

La seconda:

- Raggiungimento dell’età anagrafica per la pensione di vecchiaia entro dieci anni dalla presentazione della richiesta di prestazione, e

- Cessazione dell’attività lavorativa, e

- Inoccupazione da almeno 24 mesi, e

- Almeno 5 anni di iscrizione a forme pensionistiche complementari (Fondi Pensione)

Se rispettiamo tutti i requisiti di una delle due casistiche potremo richiedere un riscatto fino al 100% della posizione maturata in comode rate mensili fino all’età pensionabile.

Ci sono tre principali vantaggi qui:

- La posizione non ancora riscattata rimane nel Fondo e continua ad accumulare rendimenti (o perdite, in caso sia azionario e ci vada male). Normalmente la posizione viene subito passata al regime più conservativo una volta richiesto il RITA, per cui è probabile che vedremo rendimenti relativamente limitati.

- La tassazione è agevolata al 15/9% come per un normale riscatto.

- Possiamo teoricamente smettere di lavorare 5–10 anni prima dell’età pensionabile e farci traghettare fino alla pensione dal riscatto mensile del RITA. Fai bene i calcoli per evitare di passare la vecchiaia sotto un ponte 🙂

Conclusioni

Sicuramente è un tema complesso, specialmente quando lo confrontiamo ad un’alternativa più semplice, ma potenzialmente meno profittevole, come un PAC via broker.

Personalmente, la nozione più importante che vorrei ti portassi a casa è che non è vero che i Fondi Pensione sono bloccatissimi e che non vedrai mai quei soldi. I modi di anticipare e riscattare ci sono e puoi facilmente sfruttarli, specialmente il riscatto per perdita dei requisiti.

Lato mio, ho aderito sia al Fondo Pensione aziendale conservativo, sia al Fondo Pensione Aperto azionario di Moneyfarm (sì, costa di più di altri, ma è moderna e semplice… se vuoi provarla, puoi usare il mio codice referral MF454764 per ridurre a entrambi i costi di gestione dello 0.1% per 6 mesi 😊).

Per il resto, ripeto: se in dubbio, usa il mio simulatore per confrontare PAC e Fondo Pensione (include anche il calcolo della deducibilità e del contributo del datore di lavoro!).

Se poi sarai ancora in dubbio… Beh, benvenuto nel mondo della finanza! 😎